France-Luxembourg

Fiscalité

À la suite de votre affiliation auprès du Centre commun de la sécurité sociale luxembourgeois, la fiche d’impôt est émise automatiquement par l’Administration des contributions directes (ACD) dans un intervalle moyen de 30 jours ouvrables. Elle vous sera envoyée directement à domicile et sera à transmettre dès réception à votre employeur.

Dans différents cas de changement de la situation personnelle du salarié mais aussi de l’employeur, une nouvelle fiche est émise.

Votre fiche de retenue d’impôt peut se faire par voie électronique en activant la fonction eDelivery. Vous la recevrez dans votre espace privé MyGuichet.lu. Il sera nécessaire de s’abonner à la fonction eDelivery pour les documents officiels envoyés par l’Administration des contributions directes.

Vous êtes un salarié vous devez disposer d’une fiche de retenue d’impôt pour chacun de vos employeurs.

Cependant il existe une distinction, il y a la fiche d’impôt principale qui revient à votre employeur qui verse la rémunération principale qui correspond à la rémunération la plus élevée et la plus stable.

Tandis que l’autre employeur reçoit une fiche de retenue d’impôt additionnelle pour le versement supplémentaire.

Comment reconnaitre une fiche de retenue d’impôt additionnelle :

Elle se distingue par l’inscription d’un taux de retenue fixe par exemple :

classe d’impôt 1 : 33 % / classe d’impôt 1a : 21 % / classe d’impôt 2 : 15 %).

– Si vous vivez ensemble sans être mariés, vous êtes imposables individuellement.

-En tant que couple mariés non-résident salariés qui sont déjà mariés au début de l’année ou se marient au cours de l’année, vous recevez une carte d’impôt pour chaque emploi, selon les modalités de la classe d’impôt 1 et vous serez imposés individuellement.

-Dans le cas d’une demande d’assimilation fiscale vous aurez l’obligation d’effectuer une déclaration au Luxembourg. Si en tant que non-résident vous avez opté pour être fiscalement considéré comme un contribuable résident vous pouvez choisir d’être imposés :

- collectivement selon le taux de la classe d’impôt 2 ; ou

- de façon individuelle pure selon le taux de la classe 1 ; ou

- de façon individuelle avec réallocation selon le taux de la classe 1 ;

Vous aurez donc droit aux même dispositions légales, déductions, abattement et crédits que les contribuables résidents.

Dès l’instant où des salariés mariés perçoivent tous deux un salaire au Luxembourg, le conjoint ayant la rémunération la plus stable et la plus élevée (rémunération principale) reçoit la fiche de retenue d’impôt principale (1re fiche de retenue d’impôt) avec l’inscription de la classe d’impôt 2. L’autre conjoint reçoit la fiche de retenue d’impôt additionnelle (2e fiche de retenue d’impôt) avec l’inscription de la classe d’impôt 2 et d’un taux de retenue d’impôt fixe.

La raison pour laquelle vous êtes automatiquement classé dans la classe 1 lorsque vous commencez un emploi est principalement due à une approche simplifiée de l’administration fiscale pour attribuer une classe d’impôt aux nouveaux employés, en l’absence d’informations détaillées sur leur situation personnelle et familiale.

Cette classe d’impôt est considérée comme le point de départ pour tous les salariés jusqu’à ce que des informations supplémentaires soient fournies qui pourraient justifier une modification de cette classe.

Pour modifier votre classe d’impôt, vous devez soumettre une demande auprès de l’administration fiscale luxembourgeoise, en fournissant les justificatifs nécessaires de votre situation. Néanmoins ces changements peuvent affecter le montant de l’impôt prélevé à la source sur votre salaire.

Vous devez, pour tout changement, effectuer une demande à l’Administration des Contributions Directes au Luxembourg par le biais d’un formulaire 164 NR F via le lien suivant:

https://impotsdirects.public.lu/dam-assets/fr/formulaires/fiches_d_impot/2023/164rf-2023.pdf.

Vers une classe d’imposition plus favorable :

La nouvelle classe est appliquée au salarié depuis le début de l’année en cours (effet rétroactif) grâce à la déclaration d’impôt en fin d’année.

Exemple: en cas de mariage au mois de septembre, le célibataire imposé jusqu’alors en classe 1 se verra imposer en classe 2 à partir du mois de septembre, mais également pour tous les mois de l’année précédents (régularisation en fin d’année via la déclaration ou la demande de régulation).

Vers une classe d’imposition moins favorable :

La classe d’impôt est conservée pendant jusqu’à la fin de l’année en cours. Toutefois, les personnes veuves (mariage dissous par décès), les personnes divorcées, séparées de corps ou de fait en vertu d’une dispense de la loi ou de l’autorité judiciaire conservent la classe d’impôt pendant une durée de 3 ans.

Implications du mariage pour les contribuables non-résidents

Vous êtes en principe imposées dans la classe d’impôts 1, si vous êtes contribuables non-résidents déjà mariées au début ou que vous vous mariez en cours d’année.

Exception: vous pouvez demander à être imposés collectivement dans la classe d’imposition 2 si vous avez opté pour être fiscalement considéré comme un contribuable résident.

Carte de retenue d’impôt :

Les contribuables non-résidents salariés qui sont déjà mariés au début de l’année, reçoivent une carte d’impôt pour chaque emploi, selon les modalités de la classe d’impôt 1 et vous serez imposés individuellement.

Pour modifier votre carte d’impôt, vous pouvez envoyer le formulaire 164 NR au bureau RTS non-résidents avec une copie de votre extrait d’acte de mariage.

Depuis 2018 vous pouvez sous réserve de remplir les conditions d’assimilation le choix d’être imposés :

- collectivement selon le taux de la classe d’impôt 2 ; ou

- de façon individuelle pure selon le taux de la classe 1 ; ou

- de façon individuelle avec réallocation selon le taux de la classe 1.

Vous aurez donc droit aux même dispositions légales, déductions, abattement et crédits que les contribuables résidents.

Votre choix d’imposition pour une année peut être effectué ou renouvelé via MyGuichet.lu jusqu’au 31 décembre de l’année suivante.

Les contribuables non-résidents salariés se marient au cours de l’année, doivent communiquer le changement d’état civil à L’ACD en envoyant le formulaire 164 NR au bureau RTS non-résidents avec une copie d’acte de mariage. Vous recevez une carte d’impôt pour chaque emploi selon les modalités de la classe 1 et vous êtes imposés individuellement.

Concernant la retenue :

Dès réception de votre fiche auprès de votre employeur, la nouvelle situation pourra être prise en considération pour le calcul de la retenue à la source. La modification du taux d’impôt ou de la classe est prise en considération à partir de la nouvelle date de validité inscrite.

- Concernant, l’imposition collective d’un non-résident marié, le taux de la classe d’impôt 2 est appliqué à chacun des conjoints salariés. La retenue calculée par application de ce taux prévisionnel peut entrainer un supplément ou remboursement d’impôt, pour éviter de payer ce supplément, l’ACD recommande de lui indiquer tout changement des revenus perçus.

- Concernant l’imposition individuelle, vous êtes imposés au taux qui figure sur votre fiche de retenue d’impôt et celui-ci est calculé conformément à la classe 1.

Pour effectuer une régularisation de la retenue d’impôt :

Vous pouvez déposer une déclaration d’impôt sur le revenu ou bien une demande en décompte annuel. La classe d’impôt 2 vous sera appliquée pour toute l’année avec effet rétroactif au 1Er janvier.

Depuis le 1er janvier 2022, les travailleurs intérimaires ne sont plus tenus de posséder une fiche de retenue d’impôt. Leurs salaires sont soumis à une imposition forfaitaire de 10 % du montant brut diminué des cotisations sociales . Cependant, les travailleurs intérimaires touchant un salaire horaire brut supérieur à 25 euros doivent obtenir une fiche de retenue d’impôt en remplissant le formulaire 162 F auprès du bureau RTS compétent.

Pour ces derniers, la retenue d’impôt est calculée selon les règles du régime commun.

La fiche d’impôt est envoyée par voie postale au destinataire et ne peut être récupérée directement auprès des bureaux RTS émetteurs.

Si le contribuable ne reçoit pas sa fiche de retenue d’impôt dans les 30 jours ouvrables suivant le 1 er jour de son emploi avec un nouvel employeur, il doit contacter le bureau RTS compétent et informer son employeur de la demande en cours.

Lorsqu’une convention fiscale a été conclue entre deux Etats, une personne ne peut être doublement imposée sur un même revenu. De ce fait, une personne résidant en France et travaillant au Luxembourg ne peut être imposée deux fois sur son salaire luxembourgeois (une fois en France et une fois au Luxembourg). La France ayant mis en place une déclaration des revenus mondiaux, il est obligatoire de déclarer ses revenus étrangers.

Les Etats ont le choix entre deux méthodes : celle du crédit d’impôt (imputation) et celle du taux effectif (exonération). Les deux méthodes sont des méthodes d’élimination de la double imposition. En fonction de la méthode appliquée, les passages à remplir dans votre déclaration fiscale sont différents. N’hésitez pas à consulter notre site internet où vous trouverez les fiches d’aide de l’administration fiscale : Déclaration fiscale en France 2024.

Important : d’un point de vue international la méthode du crédit d’impôt est recommandée et s’applique dans la plupart des nouvelles conventions fiscales signées par la France.

La différence entre les deux méthodes

1. L’ancienne méthode (méthode de l’exonération)

Avant, la règle était celle du taux effectif : il fallait déclarer aux impôts français ses revenus bruts luxembourgeois desquels on déduisait ses cotisations sociales et ses impôts luxembourgeois. Ce montant était alors réintégré à tous les revenus du foyer et permettait de calculer un taux moyen d’imposition appliqué aux seuls revenus français.

2. La nouvelle méthode : le crédit d’impôt (méthode de l’imputation)

Il faut ici déclarer ses revenus bruts luxembourgeois desquels sont déduites les cotisations sociales jamais les impôts luxembourgeois. La base imposable permettant de calculer le taux moyen d’imposition est donc mathématiquement plus importante qu’avec la méthode du taux effectif.

Toutefois, vous ne serez pas doublement imposé sur les revenus car vous aurez automatiquement droit à un crédit d’impôt qui correspond à l’impôt français que vous auriez payé si les revenus avaient été imposables en France.

Pour résumer : il n’y a pas de double imposition, cette méthode permet une équité fiscale entre les frontaliers et les non-frontaliers. En effet, la retenue à la source luxembourgeoise n’est pas le montant d’impôt définitif. Les frontaliers peuvent en effet bénéficier par la suite de réductions d’impôts luxembourgeois, ayant alors un impôt luxembourgeois inférieur à celui qui a été déclaré à l’administration fiscale française. Aura donc été déclaré un revenu inférieur à celui qui aurait dû être déclaré. N’hésitez pas à consulter l’interview explicative de l’administration fiscale dans notre vidéo Mag’ des Frontaliers.

Attention : Pour les personnes ne percevant aucun revenu imposable en France, il n’y aura aucun impact fiscal !

Attention : pour éviter une régularisation éventuellement importante lors du paiement de votre impôt en 2025, il est crucial d’actualiser votre taux de prélèvement à la source. En prenant en compte vos revenus mixtes, vous pourrez ajuster correctement vos prélèvements et éviter les surprises fiscales.

Vous pouvez retrouver sur notre site un article dédié à cette modification de taux d’imposition ainsi qu’un guide complet sur les modifications à effectuer : Comment modifier mon taux d’imposition ? – Frontaliers Grand Est (frontaliers-grandest.eu)

Les revenus professionnels sont imposables dans le pays de travail. Ainsi, en cas de télétravail en France, l’imposition se fait en France pour les jours travaillés/télétravaillés en France et au Luxembourg pour les jours travaillés au Luxembourg.

La convention fiscale franco-luxembourgeoise prévoit cependant une tolérance de 34 jours, pendant lesquels le Luxembourg maintient son droit d’imposition. Lorsque vous dépassez les 34 jours, les journées travaillée en France sont donc toutes imposées en France, dès le 1er jour de télétravail.

En cas d’employeurs multiples, le quota de 34 jours est applicable pour l’année et non pour chaque employeur. Il faut donc prévenir chaque employeur de la quotité de télétravail déjà prestée et analyser la situation sur l’année pour la déclaration fiscale.

Oui, en cas de travail à temps partiel, le quota de 34 jours est proportionnellement réduit.

Oui, en cas de travail n’englobant pas la totalité de l’année, le quota de 34 jours est proportionnellement réduit.

Le montant des heures supplémentaires doit être additionné à votre salaire luxembourgeois et déclaré en France net des cotisations sociales payées. A compter des revenus perçus en 2024, l’impôt luxembourgeois ne devra pas être déduit du montant déclaré en France.

En tant que résident français, c’est votre État de résidence qui dispose du droit exclusif d’imposer l’allocation de congé parental versée par la CAE, ici la France.

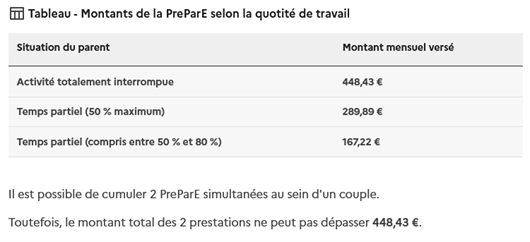

De ce fait, étant donné que l’allocation de congé parental est très similaire à la prestation partagée d’éducation de l’enfant (PreParE), elle peut être exonérée de l’impôt sur le revenu en France, mais uniquement dans les conditions et limites des montants qui auraient été versés par les caisses d’allocations familiales en France.

Nous vous invitons alors à consulter le site Internet www.service-public.fr ou le lien suivant :

https://www.service-public.fr/particuliers/vosdroits/F32485 pour connaître notamment les limites des montants versés au titre la PreParE en France et donc exonérés d’impôt sur le revenu en France :

Une personne bénéficiant d’une pension de son Etat de résidence y est obligatoirement affiliée (sauf si elle travaille en parallèle dans un autre pays), conformément à la réglementation européenne.

Lorsque vous percevez une pension française et une pension étrangère, vous êtes affilié à la sécurité sociale française en tant que résident français.

Si vous percevez une pension de la part de votre pays de résidence, vous devez être affilié(e) en France (pays de résidence). L’ensemble de vos revenus (y compris étrangers) doivent être soumis aux cotisations sociales françaises, dont la CSG-CRDS.

Voici l’exemple de Monsieur Frontalier, qui réside en France et perçoit une retraite française et une retraite luxembourgeoise: Il est obligatoirement affilié à la sécurité sociale française avec pour conséquences le paiement des cotisations sociales au taux français (voir taux ici) sur ses deux pensions (française et luxembourgeoise), incluant la CSG CRDS en fonction de son revenu fiscal de référence (voir ici)

Il n’y a pas de plafonnement de prélèvement de la CSG/CRDS aux montants des cotisations payées sur sa retraite française. S’il perçoit 4.000€ de pensions (France et Luxembourg), la CSG-CRDS est calculée sur ces 4.000€.

Droit du travail

Salaire horaire brut :

Le salaire social minimum brut horaire pour un travailleur non qualifié de 18 ans et plus s’élève à 15,6285€. De 17 à 18 ans, il s’élève à 12,5028€. De 15 à 17 ans, il s’élève à 11,7214€.

Salaire mensuel brut :

Le salaire social minimum brut mensuel correspondant à un travail effectué à plein temps par un travailleur non qualifié de 18 ans et plus s’élève à 2.703,74€. De 17 à 18 ans, le salaire social minimum s’élève à 2.162,99€. De 15 à 17 ans, le salaire social minimum s’élève à 2.027,80€.

Ces montants sont valables à compter du 1er mai 2025 à l’indice 968,04.

Salaire horaire brut:

Le salaire social minimum brut horaire pour un travailleur qualifié s’élève à 18,7542€.

Salaire mensuel brut :

Le salaire social minimum brut mensuel correspondant à un travail effectué à plein temps par un travailleur qualifié s’élève à 3.244,48€.

Ces montants sont valables à compter du 1er mai 2025 à l’indice 968,04.

Vous devez exercer une profession comportant une qualification professionnelle usuellement acquise par un enseignement ou une formation sanctionnée par un certificat officiel. Votre certificat doit faire l’objet d’une reconnaissance au Luxembourg et doit être d’un niveau au moins équivalent au niveau du certificat d’aptitude technique et professionnelle (CATP) ou du diplôme d’aptitude professionnelle (DAP) de l’enseignement secondaire technique.

Le détenteur du certificat de capacité manuelle (CCM) ou d’un certificat de capacité professionnelle (CCP) doit être considéré comme salarié qualifié après une pratique d’au moins deux années dans le métier dans lequel le certificat a été délivré.

Le détenteur du certificat d’initiation technique et professionnelle (CITP) doit être considéré comme salarié qualifié après une pratique d’au moins cinq années dans le métier ou la profession dans lesquels le certificat a été délivré.

Vous devez effectuer votre demande auprès du Ministère de l’Éducation nationale – Service de la reconnaissance des diplômes. La demande peut se faire ici.

Si vous ne possédez pas de certificat, vous devez justifier d’une pratique professionnelle d’au moins dix années dans ladite profession pour être reconnu comme salarié qualifié.

Vous pouvez être considéré comme salarié qualifié dès lors que vous avez acquis une formation pratique résultant de l’exercice pendant au moins six années de métiers nécessitant une capacité technique progressivement croissante.

Non : les textes disposent expressément que le salarié doit exercer une profession comportant une qualification professionnelle usuellement acquise par un enseignement ou une formation sanctionnée par un certificat officiel.

En d’autres termes, cela signifie donc que vous devez avoir été engagé pour exercer une activité exigeant un certain nombre de qualifications professionnelles et être en possession d’un diplôme reconnu au Luxembourg qui est en lien direct avec cette activité.

Oui, car il dispose d’un pouvoir de direction. Cependant, les règles diffèrent selon que la modification porte sur une clause accessoire ou substantielle.

Sont considérées comme accessoires les clauses qui ne sont pas essentielles pour le salarié ou les clauses prévoyant la possibilité d’une modification. Il a notamment déjà été admis qu’une clause de mobilité géographique ou une clause de flexibilité des horaires constituaient des clauses accessoires, non-déterminantes pour le salarié.

En cas de litige sur la nature de la clause, seules les juridictions du travail sont compétentes pour statuer.

Sont considérées comme substantielles les clauses portant sur des éléments essentiels du contrat de travail, c’est-à-dire sur des éléments ayant déterminé les parties à contracter. Il a notamment déjà été admis que la rémunération, le lieu de travail, les fonctions ou encore la durée du travail peuvent être des clauses substantielles du contrat.

En cas de litige sur la nature de la clause, seules les juridictions du travail sont compétentes pour statuer.

Si la modification porte sur une clause accessoire du contrat, la modification peut se faire par simple avenant au contrat, établi en double exemplaire et devant vous être remis au jour de la prise d’effet de la modification.

En cas de modification d’une clause substantielle en votre faveur (exemple : promotion), la modification pourra se faire par simple avenant, comme dans le cadre de la modification d’une clause accessoire.

Il convient ici qu’un désavantage objectif résulte de la modification pour qu’elle puisse être considérée en votre défaveur. La procédure est prévue à l’article L 121-7 du Code du travail.

Si l’employeur dispose de motifs réels et sérieux justifiant d’une telle modification et que vous n’êtes pas d’accord avec celle-ci, il devra respecter la procédure applicable en cas de licenciement avec préavis, telle que prévue notamment par les articles L 124-2 et L 124-3 du Code du travail (convocation à un entretien préalable le cas échéant, notification de la modification par lettre recommandée, respect d’un délai de préavis avant entrée en vigueur de la modification etc.)

Si l’employeur dispose de motifs graves justifiant d’une telle modification avec effet immédiat, il devra respecter la procédure applicable en cas de licenciement avec effet immédiat telle que prévue aux articles L 124-2 et 124-10 du Code du travail (notamment la convocation à un entretien préalable le cas échéant, notification de la modification par lettre recommandée au sein de laquelle le motif grave justifiant de cette modification doit être énoncé avec précision).

Vous êtes en droit de résilier votre contrat de travail avant l’entrée en vigueur de cette modification. Cette résiliation, bien qu’à votre initiative, ne sera pas considérée comme une démission mais comme un licenciement, lequel sera susceptible de recours judiciaire si vous considérez cette rupture abusive.

Attention, si vous ne démissionnez pas avant l’entrée en vigueur de la modification et que vous continuez donc à travailler après que ces changements soient devenus effectifs, vous ne pourrez plus faire valoir cette procédure spécifique.

Au Luxembourg, la mère (ou la mère adoptive) et le père (ou le père adoptif) peuvent bénéficier d’un congé parental, sous réserve de remplir les conditions d’octroi.

Le premier congé parental est celui qui peut être pris directement après la fin du congé de maternité ou du congé d’accueil. Il peut être pris soit par la mère, soit par le père. Si aucun des parents ne demande à en bénéficier, il est important de garder à l’esprit que ce droit sera définitivement perdu (sauf exception en cas de famille monoparentale).

Le second congé parental est celui qui peut être pris par le parent n’ayant pas bénéficié du premier congé parental, jusqu’au 6 ans accomplis de l’enfant.

Pour pouvoir bénéficier du congé parental, vous devez notamment :

- Exercer une activité professionnelle moyennant un ou plusieurs contrats de travail totalisant au moins dix heures de travail par semaine ;

- Élever dans votre foyer le ou les enfants visés et s’adonner principalement à leur éducation pendant la durée du congé parental ;

- Être affilié à la sécurité sociale luxembourgeoise depuis une période d’au moins 12 mois continus précédant immédiatement le début du congé parental. Une tolérance de 7 jours d’interruption d’affiliation est néanmoins prévue.

Vous pouvez prétendre :

- Au congé parental à temps plein : d’une durée de 4 ou 6 mois et qui suppose un arrêt total de l’activité professionnelle durant la durée du congé ;

- Au congé parental à temps partiel : d’une durée de 8 ou 12 mois et qui suppose une réduction de moitié de la durée de travail prestée avant le congé ;

- Au congé parental fractionné avec réduction de la durée du travail à hauteur d’un jour par semaine pendant 20 mois ;

- Au congé parental fractionné de 4 périodes d’un mois pendant une durée maximale de 20 mois.

Vous pouvez prétendre :

- Au congé parental à temps plein : d’une durée de 4 ou 6 mois ;

- Au congé parental à temps partiel : d’une durée de 8 ou 12 mois.

Vous pouvez prétendre au congé parental à temps plein d’une durée de 4 à 6 mois.

Vous pouvez demander à bénéficier de ce premier congé, consécutivement au congé de maternité ou au congé d’accueil. Pour ce faire, vous devez effectuer votre demande par lettre recommandée avec accusé de réception au moins deux mois avant le début du congé de maternité/ congé d’accueil.

Si la demande a été faite dans les formes et délais prévus, l’employeur ne peut pas refuser votre demande de congé parental à temps plein. Néanmoins, si votre demande concerne le deuxième congé parental, il peut exceptionnellement en demander le report (notamment en cas de perturbation du fonctionnement de l’entreprise).

Oui. L’employeur devra néanmoins motiver sa décision et vous en informer par lettre recommandée avec accusé de réception, au plus tard dans les deux semaines suivant votre demande. Il devra par ailleurs vous inviter à un entretien endéans un délai de deux semaines à partir de cette notification.

Dans le cadre de cet entretien, l’employeur devra vous proposer, par écrit, une forme alternative de congé parental. Si aucun accord n’a été trouvé deux semaines après cet entretien, vous aurez alors droit au congé parental de six mois ou de quatre mois à plein temps, selon votre choix.

Formation continue

La démission pour reconversion professionnelle est un dispositif accessible aux salariés frontaliers, au même titre que les salariés travaillant en France.

Les conditions d’obtention sont strictes et vous devez respecter les différentes étapes pour pouvoir en bénéficier.

Avant de démissionner, vous devez vérifier que vous répondez aux conditions spécifiques vous permettant de bénéficier de l’allocation chômage :

-être salarié en contrat à durée indéterminée (CDI) de droit privé au moment de la démission,

-justifier d’au moins 5 ans d’activité salariée continue chez un ou plusieurs employeurs.

-avoir un projet de reconversion professionnelle bien préparé et reconnu comme étant réel et sérieux.

Par ailleurs, un Conseil en évolution professionnelle doit impérativement valider votre projet avant votre démission.

Lorsque vous travaillez de l’autre côté de la frontière, vous dépendez du système de formation continue du pays d’emploi. Vous avez des droits à la formation dans le pays dans lequel vous travaillez.

Vous êtes résident français mais vous n’alimentez votre compte CPF lorsque vous travaillez à l’étranger. Vous ne pouvez donc pas bénéficier du système de formation continue en France.

Vos droits à la formation continue à l’étranger disparaissent lorsque vous n’êtes plus en contrat, et ils ne sont pas transférables en France. En Allemagne, en Belgique et au Luxembourg il n’existe pas, comme en France, de portabilité des droits à la formation continue. Vous bénéficiez de droits à la formation en tant que demandeur d’emploi.

En tant que frontalier au Luxembourg, vous dépendez du dispositif de formation continue luxembourgeois, moins généreux que le dispositif de formation continue en France. Le Congé individuel de formation permet à un salarié de s’absenter 10 jours par an pour effectuer une formation. Néanmoins, seulement un tiers du nombre d’heures investies dans une formation peut être attribué en tant que congé de formation.

Non, il n’existe pas de financement de l’employeur pour une formation de reconversion. En tant que frontalier, vous pouvez bénéficier du dispositif français de démission pour reconversion.

Formation

Deux associations proposent des cours à des prix modiques :

L’Association EuRegio dispense des cours pour adultes dans un certain nombre de villes en Lorraine. Les sessions ont lieu du mois septembre au mois de juillet.

Renseignements et inscriptions : euregio.lu

L’Association Moien asbl organise deux sessions d’apprentissage du Luxembourgeois de 46 heures chacune, de septembre à mi-décembre, et de janvier à fin avril.

Renseignements : moienasbl.lu

Etudes

Si vous êtes étudiant dans un établissement d’enseignement supérieur vous pouvez prétendre à l’aide financière pour études supérieures au Luxembourg à la condition qu’un de vos deux parents soit frontalier depuis au moins 5 ans au Luxembourg au moment de la demande.

Le dispositif prévoit une logique de non-cumul avec une éventuelle bourse versée par le pays de résidence. Vous devez donc tout d’abord faire les démarches nécessaires afin d’obtenir l’aide financière auprès du CROUS en France et produire la réponse dans la demande de bourse au Luxembourg. La demande s’effectue en ligne sur le site Mengstudien.

Les demandes sont à effectuer pour chaque semestre d’études (semestre d’hiver et semestre d’été).

Stage

Vous pouvez faire un stage non conventionné, le stage pratique en vue de l’acquisition d’une expérience professionnelle. Il s’agit d’un stage effectué à l’initiative du stagiaire, pendant ses études lors des vacances scolaires ou après ses études dans les douze mois qui suivent la fin de la dernière inscription.

Pour un stage d’une durée inférieure à quatre semaines, l’indemnisation est facultative. Pour un stage d’une durée de quatre semaines ou plus, l’indemnisation doit correspondre à au moins 30 % du salaire social minimum pour salariés non qualifiés.

Pour un stage d’une durée inférieure à quatre semaines, l’indemnisation du stage est facultative. Pour un stage d’une durée comprise entre quatre et douze semaines incluses, l’indemnisation correspond à au moins 40 % du salaire minimum pour salariés non qualifiés. Pour un stage d’une durée comprise entre plus de douze semaines et vingt six semaines incluses, l’indemnisation correspond à 75 % du salaire social minimum pour salariés non qualifiés.

En tant que stagiaire étudiant vous n’avez pas besoin d’être affilié à la sécurité sociale au Luxembourg. Vous conservez votre assurance maladie étudiant pendant le stage à l’étranger par le biais de la Carte d’assurance maladie européenne. Celle-ci est à demander sur le site Ameli.fr. Elle permettra la prise en charge des soins médicalement nécessaires au cours du séjour.

Si la durée du stage est de moins de 3 mois, et que l’établissement de formation ne maintient pas l’assurance accident, l’employeur luxembourgeois doit payer les cotisations afférentes à la couverture ce de risque. Si la durée du stage est de plus de 3 mois, et que l’établissement de formation ne maintient pas l’assurance accident, l’employeur devra affilier le stagiaire à toutes les branches de la sécurité sociale en faisant une déclaration d’entrée auprès du Centre commun de la sécurité sociale. La base de calcul du montant à la sécurité sociale est au minimum le salaire social minimum pour travailleur non qualifié.

Apprentissage

En tant que demandeur d’emploi de plus de 26 ans, vous pouvez signer un contrat de professionnalisation avec un employeur en France. Le contrat de professionnalisation peut être exécuté en partie à l’étranger pour une durée qui ne peut excéder un an, ni la moitié de la durée totale du contrat. Pendant votre mobilité, le contrat de professionnalisation peut être mis en veille. L’entreprise française a aussi la possibilité de vous mettre à disposition de la structure d’accueil à l’étranger.

Il est possible d’effectuer un apprentissage transfrontalier au Luxembourg. Vous devez avoir l’accord de votre CFA en France. Lorsque vous avez trouvé une entreprise au Luxembourg, vous devez faire parvenir une demande au Ministère de l’Education nationale, de l’Enfance et de la Jeunesse. En cas d’accord, vous devez vous présenter à la Maison de l’Orientation de l’Adem au Luxembourg.

Dans le cadre des études supérieures, l’apprentissage transfrontalier est possible, mais il n’est pas légiféré au Luxembourg. Lorsqu’il a lieu, il est organisé dans le cadre d’une entente entre l’établissement de formation, et l’entreprise au Luxembourg.

Plusieurs questions sont à régler pour que le contrat puisse être signé :

– un CDD ou un stage peuvent être signés pour les périodes en entreprise. Ces périodes doivent être reconnues dans le cadre de l’alternance en France, pour la validation du diplôme final.

– l’étudiant qui signe un contrat de CDD ou de stage n’aura pas le statut d’alternant au Luxembourg, mais de stagiaire ou de salarié.

– dans le cadre d’un apprentissage transfrontalier, c’est normalement l’entreprise étrangère qui contribue au financement de la formation en France, puisque l’Etat français ne peut pas apporter de financement pour une entreprise étrangère.

Reconnaissance des qualifications

Pour travailler comme aide-soignante au Luxembourg, vous devez faire reconnaître votre diplôme auprès du Ministère de l’Education nationale, de l’Enfance et de la Jeunesse au Luxembourg. Pour la reconnaissance du diplôme d’aide-soignant français, un stage d’adaptation est demandé au Luxembourg. Après avoir obtenu la reconnaissance de votre diplôme, vous devez envoyer votre demande d’autorisation d’exercer auprès du ministère de la Santé.

Pour travailler dans le secteur de la petite enfance, vous devez posséder un diplôme d’éducateur au Luxembourg. Pour cela, vous devez faire reconnaître votre diplôme français auprès du Ministère de l’Education Nationale et de la Formation Professionnelle. Les dossiers sont examinés au cas par cas. Une épreuve d’aptitude, ou un stage d’adaptation dans une structure spécialisée peuvent être demandés.

En cas de réponse positive, vous devez demander ensuite une autorisation d’exercer auprès du Service de la Reconnaissance des diplômes.

Recherche d'emploi

En tant que Centre de ressources pour les frontaliers, nous n’avons pas d’offres d’emploi à proposer. Vous trouverez dans notre brochure « Candidater au Luxembourg » des informations sur la recherche d’emploi au Luxembourg ainsi que des liens vers des sites de recherche d’emploi.

- Le site www.moovijob.com contient notamment des offres d’emploi dans différents secteurs d’activité.

- Le site www.editus.lu, annuaire professionnel en ligne, permet de sélectionner des entreprises par secteur d’activité et d’envoyer des candidatures spontanées.

Vous trouverez sur le site Eures Grande Région les coordonnées de conseillers EURES susceptibles de vous aider dans votre recherche d’emploi, notamment les conseillers EURES au Luxembourg.

Protection sociale

Lorsque vous êtes affilié(e) au Luxembourg (par exemple, vous percevez uniquement un salaire ou une pension luxembourgeoise), vous cotisez à l’assurance dépendance luxembourgeoise. Les prestations en espèces peuvent être versées par le Luxembourg si vous résidez en France. Les prestations en nature (par exemple une aide à domicile) et les adaptations du logement ou de la voiture ne sont pas pris en charge par le Luxembourg. Il faut alors faire étudier vos droits en France, n’hésitez pas à contacter un Centre Communal d’Action Sociale ou votre Département pour étudier vos droits avec l’aide d’un assistant de service social.