Vous avez eu une carrière frontalière et percevez au moins deux pensions dont une pension française ? Ne loupez pas cet article fait pour vous !

Déclaration fiscale des pensions étrangères +

Attention, ces informations ne concernent pas les pensions complémentaires ou les pensions issues de l’épargne d’entreprise.

Pension allemande

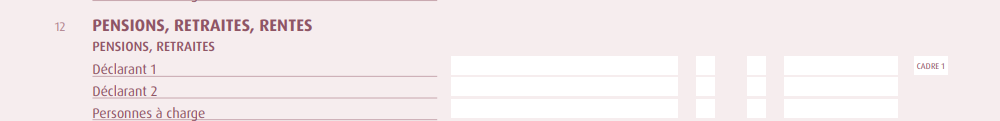

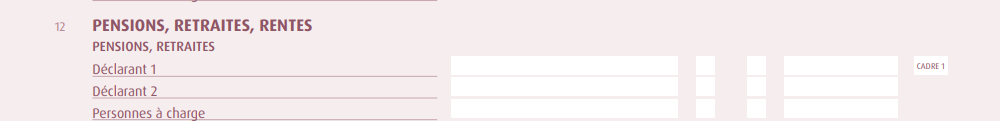

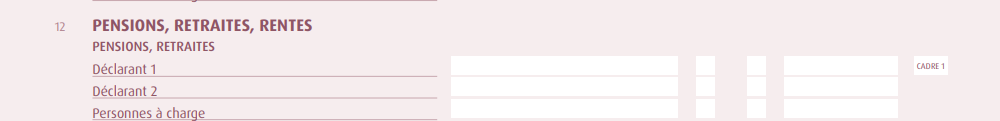

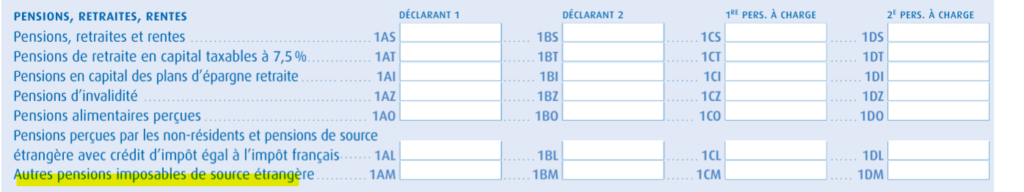

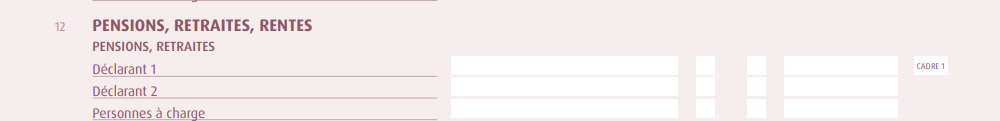

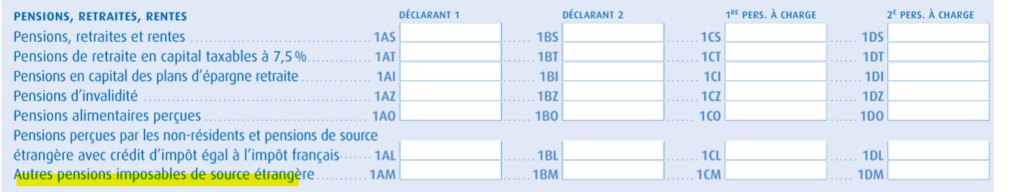

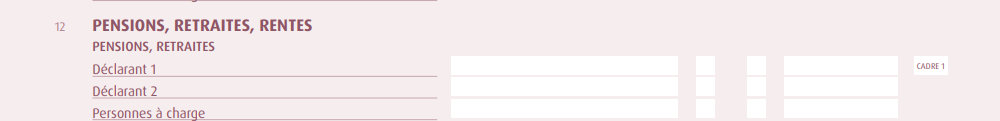

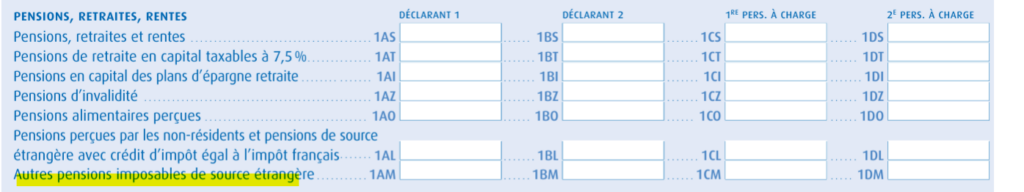

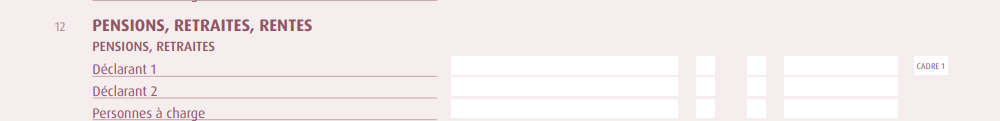

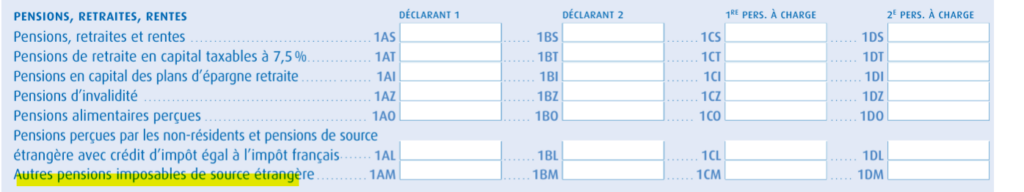

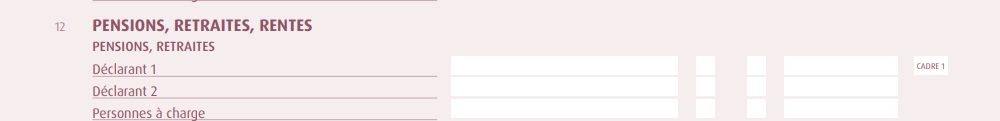

Votre pension est imposable en France. Vous devez donc remplir le formulaire 2047 cadre 1 rubrique 12 et le formulaire 2042.

Si vous avez travaillé pour un employeur public allemand

Cette pension est imposable en France si vous êtes de nationalité française (et non allemand ou franco-allemand).

Si vous êtes allemand ou franco-allemand

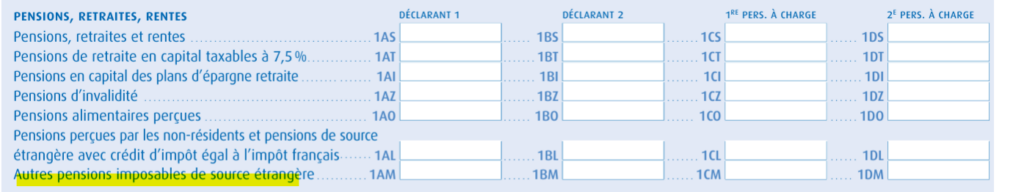

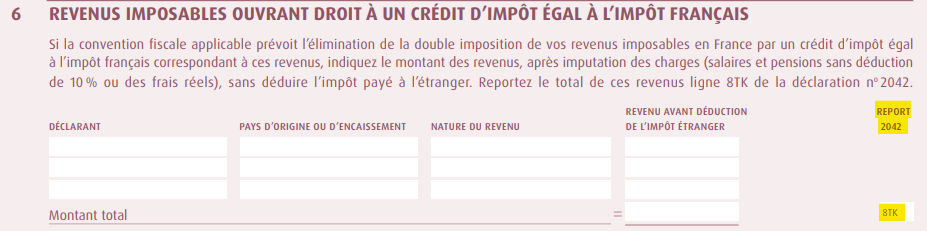

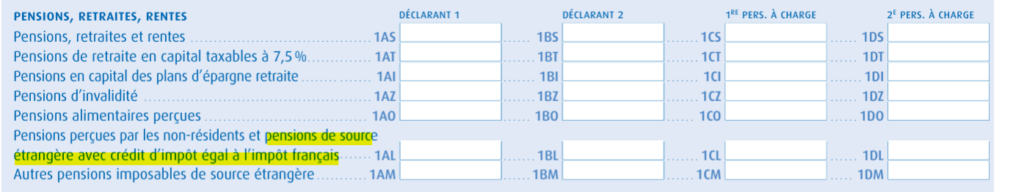

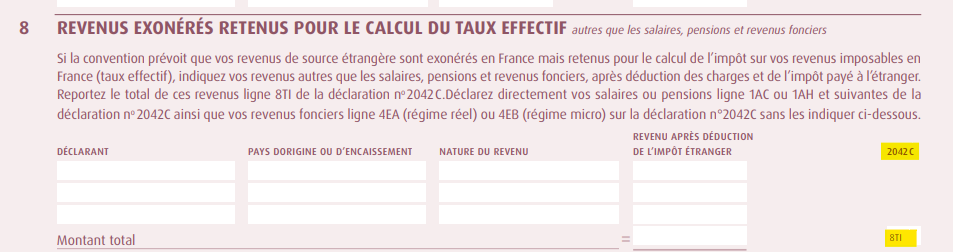

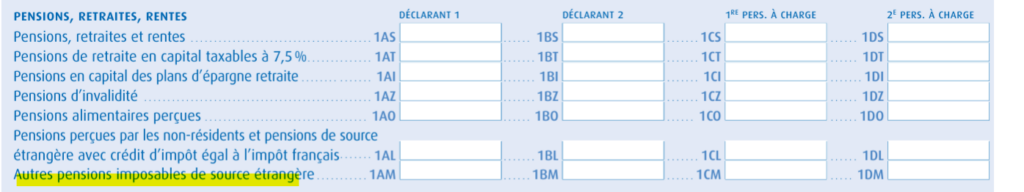

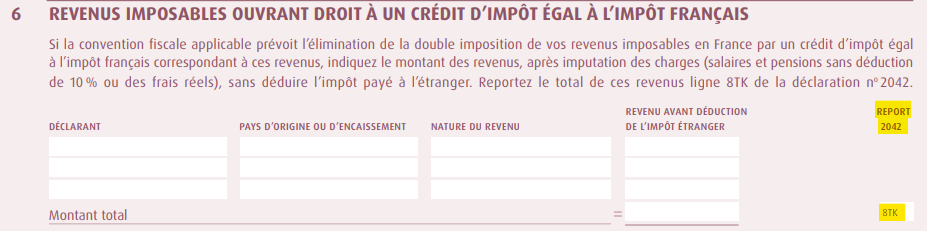

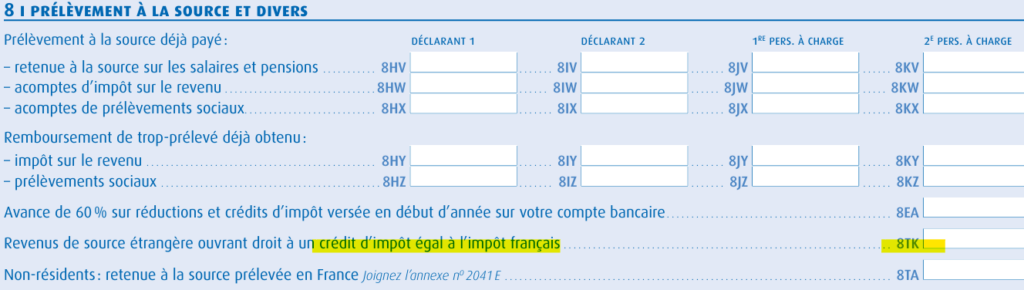

Cette pension est imposée en Allemagne mais doit tout de même être renseignée sur la déclaration fiscale française, formulaire 2047 (feuillet rose) et formulaire 2042 1AL (et suivants en fonction du déclarant – feuillet bleu) avec report en 8TK :

Pension belge

Votre pension est imposable en France. Vous devez la déclarer sur les formulaires 2047 (feuillet rose) et 2042.

Si vous avez travaillé pour un employeur public belge

Cette pension est imposable en France si vous êtes de nationalité française (et non belge ou franco-belge).

Si vous êtes belge ou franco-belge

Cette pension est imposée en Belgique mais doit tout de même être renseignée sur la déclaration fiscale française, formulaire 2042 C et 2047 :

Pension luxembourgeoise

La pension est imposable au Luxembourg. Elle doit tout de même être déclarée en France. Nous vous invitons à consulter notre article et les fiches d’aide à la déclaration réalisées par l’administration fiscale française : Pour cette dernière année vous pouvez encore opter pour la méthode du taux effectif.

Si vous avez travaillé pour un employeur public luxembourgeois

Cette pension est imposable en France si vous êtes de nationalité française (et non luxembourgeoise ou franco-luxembourgeoise).

Si vous êtes luxembourgeois ou franco-luxembourgeois

Cette pension est imposée au Luxembourg mais doit tout de même être renseignée sur la déclaration fiscale française. Pour cette dernière année vous pouvez encore opter pour la méthode du taux effectif.

Pension suisse

Une pension issue du premier pilier est imposable en France. Après conversion en euros, vous devez la déclarer sur les formulaires 2047 (feuillet rose) et 2042.

Si vous avez travaillé pour un employeur public suisse

Cette pension est imposable en France si vous êtes de nationalité française (et non suisse ou franco-suisse).

Si vous êtes suisse ou franco-suisse

Cette pension est imposée en Suisse mais doit tout de même être renseignée sur la déclaration fiscale française, formulaire 2047 (feuillet rose) et formulaire 2042 1AL (et suivants en fonction du déclarant – feuillet bleu) avec report en 8TK :

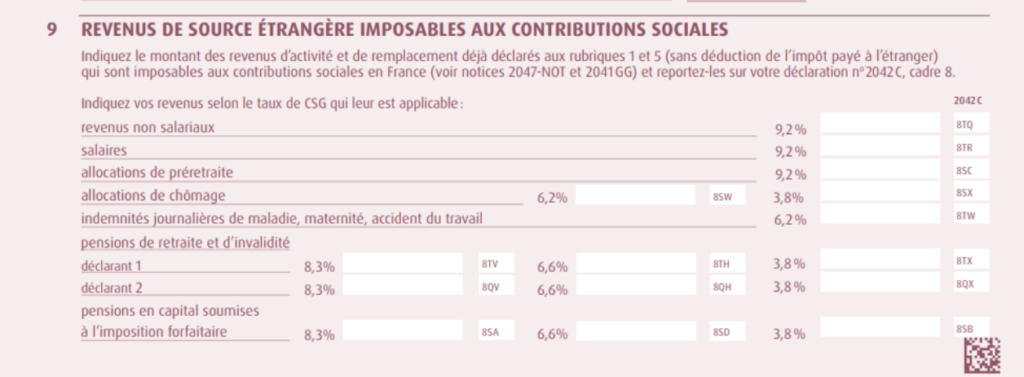

Déclaration de revenus de source étrangère imposables aux contributions sociales

Vous êtes nombreux à nous contacter à ce sujet.

Lorsque vous percevez une pension française et une pension étrangère, vous êtes affilié à la sécurité sociale française en tant que résident français. Une personne bénéficiant d’une pension de son Etat de résidence y est obligatoirement affiliée (sauf si elle travaille en parallèle dans un autre pays), conformément à la réglementation européenne. Vos pensions étrangères et françaises seront donc soumises aux cotisations sociales françaises dont la CSG-CRDS CASA.

Si votre retraite étrangère est prélevée de cotisations sociales de ce pays, il faut alors demander à l’administration vous versant la retraite étrangère de stopper ces prélèvements du fait de votre affiliation en France.

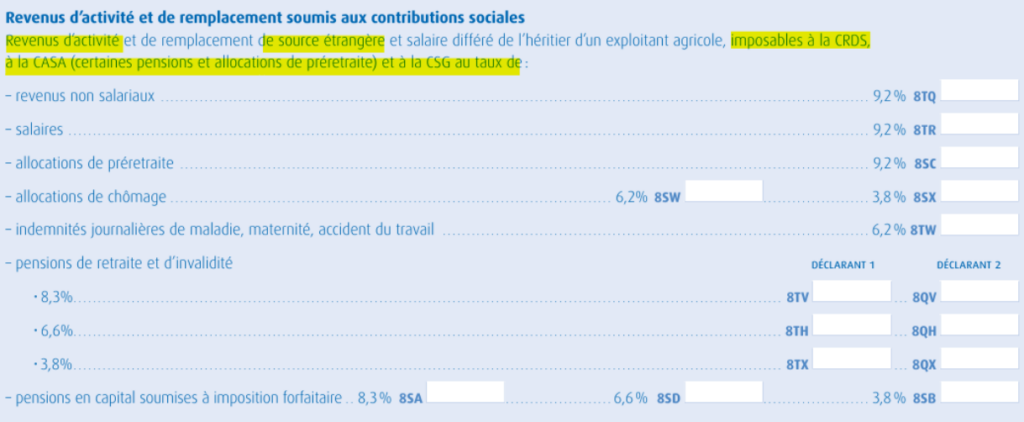

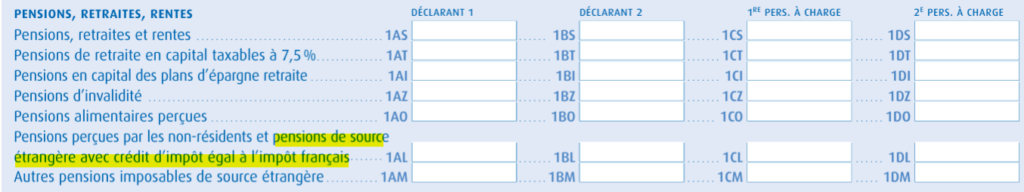

Voici les rubriques (formulaire 2042 C et 2047) à remplir sur votre déclaration fiscale française pour le prélèvement de la CSG-CRDS CASA sur votre pension étrangère. Les prélèvements sur la retraite étrangère ne se font pas mensuellement, mais annuellement.